代账公司微信收款被查,补税100万!2月7日起,企业这样避税要小心了!

发布时间:2021-2-7

|

来源:波比企服

|

浏览次数:

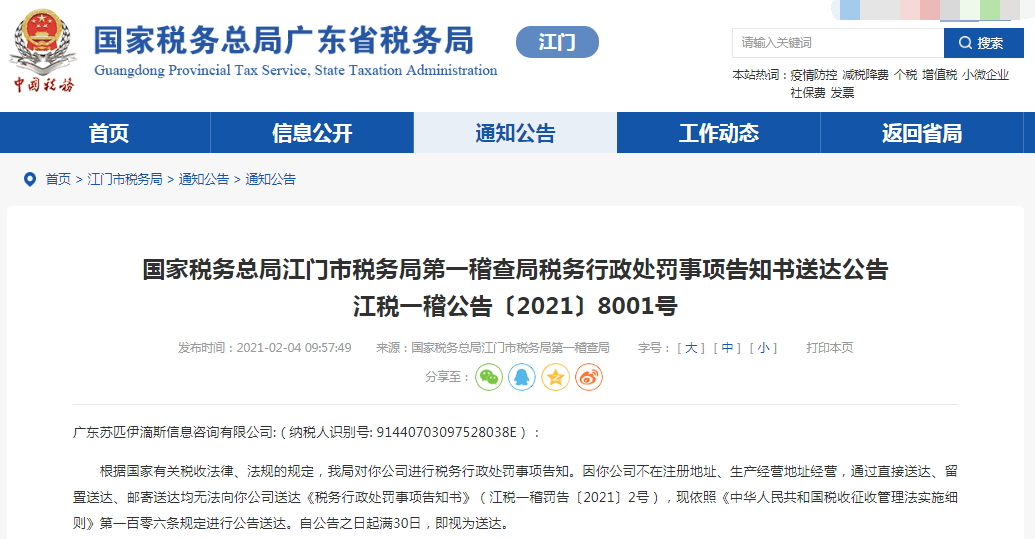

重磅消息!又一代理记账公司通过微信、私人账户收款逃税被查,补缴税费加罚款超百万元!

01

2021严查开始!

现金、微信、私人账户收款被查!

补税+罚款100万!

事情大致经过:

该公司2015年至2017年度存在隐瞒应税服务收入的偷税行为。

1、经核查,你公司代理其他公司做帐,通过 微信、私人账户或者现金的方式收取做帐费,对做帐收入进行内部记账,应税服务收取费用合计4,959,096.00元,折合销售收入4,814,656.31元,但你公司只向税务部门申报收入2,003,987.51元, 隐瞒应税服务收入2,810,668.80元。

2、应补缴增值税84320.06元(其中2015年6,686.07元、2016年44,966.14元、2017年32,667.85元)。

3、应补缴税费合计848,717.48元。

4、对该公司的偷税行为处以少缴税款百分之五十的罚款422,250.78元。

上述案件虽然是通过与同地区、同行对比发现异常,进而查到个人微信、支付宝收款。

但早在央行发布的《中国人民银行关于非银行支付机构开展大额交易报告工作有关要求的通知》(银发〔2018〕125号)文件中提到,非银行支付机构也需要提交大额交易报告,也就是说通过微信、支付宝等第三方支付机构进行大额交易也会被稽查到!

有人要说了,企业以后是不是不能通过微信、支付宝收款呀?这个不是绝对的,如果你微信、支付宝正常的收款,正规的经营,正常的报税、纳税,那也不用担心什么!但是,如果利用微信、支付宝动歪心思,那可得小心了!

02

警惕!微信、支付宝收款

警惕!微信、支付宝收款

小心招来这4大风险!

通过微信、支付宝或者现金的方式虽然有小小的便利,但会引发大大的风险!

一、增值税方面

1、造成三流不一致的风险:

三流不一致就是资金流、发票流、货物流不统一。因为税局查发票的时候要看证据链条,比对银行账户的资金流,货物的流向与发票上是否一致,以此来判断交易是否真实。现在还会加上合同流,也就是要求四流一致。四流不一致的发票很可能被认定为虚开发票。

2、无法作为进项抵扣的风险:

通过微信转账支付款项,可能导致款项账面不透明,业务交易资金流不清晰。因增值税专用发票票面信息需要填列齐全,通过微信交易,对方无法准确填写发票上的银行账号信息,无法开具增值税专用发票,进而导致无法进行进项抵扣,增值税应纳税额增加。

3、未能及时申报收入的风险:

通过微信转账收取的增值税销售款时,容易和个人消费记录混淆,导致部分微信收款收入未申报增值税,存在偷漏税的风险。

二、企业所得税方面

1、通过个人微信、支付宝收取货款,即使收取的款项都已申报纳税,还是有可能被认定为存在少报或隐瞒收入的风险。

2、通过微信转账支付款项或者给员工发工资,可能导致无法取得合法的凭证以列支成本,导致所支付的相关款项无法在企业所得税申报时进行税前扣除。

三、企业内部管理方面

企业如果经常性地通过微信转账支付业务款项,而不通过对公账户进行交易,可能导致企业内部财务混乱,公司资金无法受到监管,不利于企业的长期发展。

四、股东对债务承担无限连带责任的风险

用个人微信、支付宝长期收取款项,会导致公私财产不分,如果企业出现资不抵债,股东要承担无限连带责任,用个人资产偿还公司债务。

企业一旦被查实利用个人微信、支付宝收取款项来隐匿收入,补税、缴纳滞纳金及罚款事小,企业负责人还会被追究刑事责任。

重要提醒:企业在生产经营交易活动过程中,采用对公账户结算,最大限度降低税收风险!

03

注意!重要信号释放!

这10类企业以后将被重点稽查!

早在2019年6月26日,中国人民银行、工业和信息化部、国家税务总局、国家市场监督管理总局四部门联合召开企业信息联网核查系统启动会。

交通银行、中国工商银行、招商银行、中国民生银行、中信银行、广发银行、平安银行、上海浦东发展银行等8大银行将纳入企业信息联网核查系统,实施信息共享及核查通道。

从上述也可以看出,国家对虚假开户、电网诈骗、洗钱、偷逃税企业零容忍。

注意了,以下10类企业要小心了!

一、虚假开户企业

二、私人账户转账过高的

公转私是严查重点。还想用私户收款少缴税?还想用现金发工资不缴纳个税?查到必罚!

注意,以下9类交易最容易被稽查!

三、空壳企业

随着系统的不断升级,那些想利用空壳公司开户,来实施电信网络诈骗、洗钱、偷逃税款等违法犯罪,已经行不通了。

四、少交个税和社保的企业

施行五证合一后,税务、工商、社保随时合并接口,企业人员、收入等相关信息互联,虚报工资已经没余地了,且自11月1日起,15个地区陆续公布社保入税,再加上即将到来的金税四期,企业再想动歪心思的,可要小心了!

特别提醒:员工工资长期在5000以下或每月工资不变的,税务局将重点稽查。

五、库存账实不一致的企业

发票开具实行全票面上传,简单说就是发票开具不只是发票抬头、金额,就连开具的商品名称、数量、单价都会被监管。也就是说,公司的进销存都是透明的。只要企业开具的发票异常,马上就会接到税务局电话,甚至会实地盘查,一旦有问题,就会涉嫌偷税。

金税四期上线后,企业库存会进一步的透明化,在此提醒企业一定要做好存货管理,统计好进销存,定期盘点库存,做好账实差异分析表,尽量避免库存账实不一致。

六、虚开发票的企业

其中,与实际经营情况不符:

1、没有真实交易;

2、有真实交易,但开具数量或金额不符;

3、进行了实际交易,但让他人代开发票。

七、收入成本严重不匹配的企业

企业自身的收入与费用严重不匹配;重点费用异常(如:加油费、差旅费等);与同行业对比收入、费用异常等等。

八、申报异常的企业

连续3-6个月零申报或者不申报,将被列为非正常户。

还有很多公司对小税种不重视,认为其金额小,不会被监管,这样想就大错特错了,小税种也会引起大风险。

九、常亏不倒的企业

企业常亏不倒,明眼一看就有问题,对于这种企业,想让税务局不查都难。

十、税负率异常的企业

税负率异常一直以来都是税务稽查的重点,如果企业平均税负率上下浮动超过20%,税务机关就会对其进行重点调查。

附:行业税负率表,供大家参考!

推荐阅读

版权所有:波比企服 皖ICP备2021002202号-3 技术支持:企航互联

特别声明:素材来源于网络,如果对您造成侵权,请及时联系我们予以删除