专题研究丨REITs主要环节的关键税务筹划

发布时间:2019-5-2

|

来源:波比企服

|

浏览次数:

在中国现行的税收法规下,REITs产品因在设立时往往涉及资产剥离转让等交易而产生较高的税收负担,如何妥善解决REITs发行过程中的涉税问题,降低REITs产品的税收负担,成为成功发行REITs产品的一个先决条件。

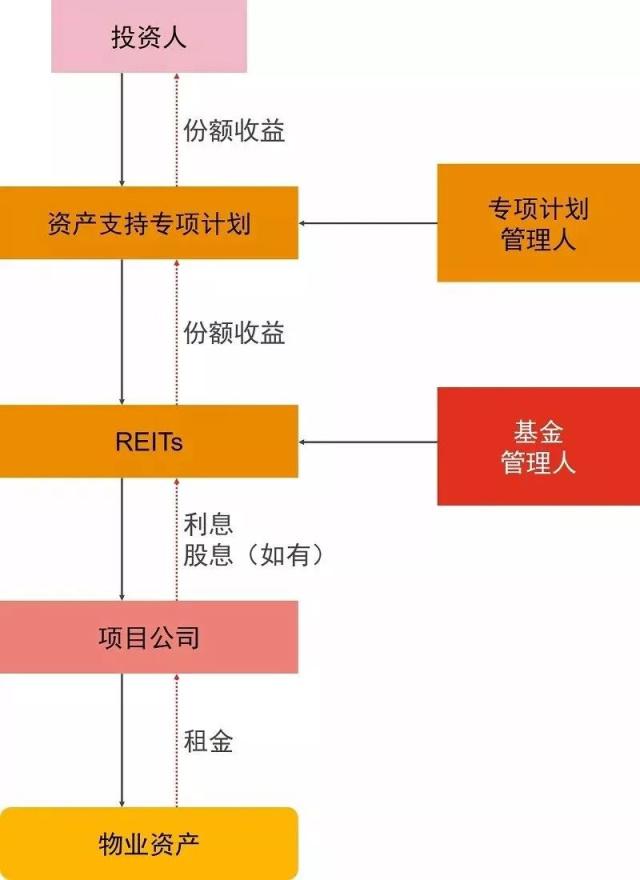

1、产品设立环节的税务难题

通常情况下,REITs产品的发行企业(以下简称“原始权益人”)在确定拟入池的底层物业资产后需将该底层资产的所有权转让至REITs产品架构中,从而形成自下而上的“底层资产-REITs产品-投资人”的完整结构,而原始权益人则通过真实出售底层资产以获得REITs募集的资金,最终实现降低企业负债率,提高资产周转速度等目的。

底层资产入池的税负成本高昂

目前常见的类REITs产品的底层物业资产以商业地产、长租公寓等房地产为主。在当前中国税收法规条件下,直接对外转让房地产将产生企业所得税、增值税、契税、土地增值税、印花税。以上税收将造成原始权益人在剥离底层物业资产阶段即面临高昂的税负成本,这不仅让原始权益人在现金流上形成负担,更有可能使其望而却步最终放弃发行REITs产品。

目前中国税法可能给予的税收优惠

由于物业资产入池阶段的税负在REITs产品设立、运营、退出全流程中的占比最高,主要的税务考量都是集中在资产入池环节进行的。此环节还需要对待入池资产的详细情况作进一步的详细梳理,如:

物业资产是否为相对独立的项目公司所持有,还是混同于现有的业主公司名下其他的资产中;

业主公司的性质是否为房地产开发企业;

物业资产的取得方式是否是自建抑或外购;

业主公司及其股东的股权架构,经营情况等。

以上等各个问题都是在资产入池环节需考虑的一些因素。目前,针对物业资产混同业主公司其他资产经营的情况,比较常见的操作是对拟入池的物业资产进行资产剥离至独立的项目公司,再通过转让项目公司股权至私募基金或单一资金信托下,实现物业资产的入池。

上述安排有可能使原始权益人在资产剥离环节获得增值税不予征税、契税减免、土地增值税免征等税收优惠。然而,上述安排并非完全可复制地运用于所有REITs产品的资产入池环节。以土地增值税为例,根据财税[2018]57号,原始权益人以其持有的底层物业资产作价入股新设项目公司时,有机会可享受暂不征收土地增值税的优惠,但该法规亦明确上述优惠政策“不适用于房地产转移任意一方为房地产开发企业的情形”。

考虑到目前多数REITs产品的原始权益人均为房地产开发企业,上述法规的限制无疑将这些原始权益人在享受该政策优惠方面排除在外,并最终导致原始权益人缴纳相应的土地增值税。

2、产品存续期间的“多重征税困境”

一般情况下,原始权益人或其他相关方将为REITs产品的投资人提供信用增级承诺。常见的信用增级安排包括:1)构建不同规模和风险水平的分级资产支持证券(优先级、中间级与次级等);2)对投资人当期未偿收益(与本金)提供差额补足承诺;3)因持有对资产未来优先回购权而支付的权利维持费等。

一种或多种信用增级安排可能对投资人或产品结构内不同层级所获收益构成保本承诺,而根据现行增值税相关法规,如REITs产品不同层级的投资主体(包括私募投资基金/单一资金信托和资产支持专项计划等)在产品存续期获得保本承诺,则其管理人需对其获得的投资收益缴纳3%的增值税,导致同一笔收益在经过不同环节时需重复缴纳增值税。

可见,如何构建合理的产品信用增级安排对产品内不同层级投资主体的“保本承诺”判定较为关键,反言之,对一个产品是否满足“保本安排”进而要求缴纳相应的增值税需要综合判定REITs产品在信用增级方面的单一或多重安排。

3、投资人退出环节的税务考虑

REITs产品到期后,投资人通常可选择几种退出方式,1)公募退出;2)处置相关资产并清算退出;3)由原始权益人进行回购等方式。

不同的退出安排将会产生不同的税收负担。简而言之,如果通过转让私募投资基金或专项计划份额退出,则除投资人层面需缴纳企业所得税外,相关基金管理人或专项计划管理人仍需考虑增值税的纳税义务。而如果通过处置资产清算退出,则资产入池环节需缴纳的企业所得税、增值税、契税、土地增值税都有可能需要再次缴纳。

4、小结

中国REITs产品的发展与迭代更新为中国资本市场提供了一种新的结构化融资路径。但相比之下,与REITs产品相关的中国税收法规仍有待进一步完善和明确,如何更好地为REITs产品提供税收支持的同时又与现行中国税法制度框架相适应,将是未来REITs产品税务方向的重要课题。而在当下,为REITs产品发行提供符合中国税收法规要求的税收筹划仍是必要而有效的。

提供各行业安全可靠的税收解决方案

-

微商、直播类

可降低税负70-90%

免费获取方案 -

技术服务类

可降低税负80%-90%

免费获取方案 -

营销推广类

可降低税负80%-90%

免费获取方案 -

金融服务类

可降低税负80%-90%

免费获取方案 -

商贸物流类

可降低税负40%-50%

免费获取方案 -

设计服务类

可降低税负80%-90%

免费获取方案 -

咨询服务类

可降低税负80%-90%

免费获取方案 -

建筑及安装类

可降低税负50%-60%

免费获取方案

个人税务筹划:高新纳税筹划、大额佣金筹划、项目奖金筹划、年终奖筹划、股份分红筹划、知识产权报酬筹划、财产租赁收入筹划、网红收入筹划、其他大额收入筹划

企业税收筹划:税惠地选择、经营研发费用筹划、重大涉税项目筹划、纳税主体选择筹划、营收分配筹划、税惠政策选择、股权转让税务筹划、其他类型

多行业匹配多方案,适用所有企业的经营需求

可降低成本40%-90%

推荐阅读

版权所有:波比企服 皖ICP备2021002202号-3 技术支持:企航互联

特别声明:素材来源于网络,如果对您造成侵权,请及时联系我们予以删除